確定拠出年金に何年か前から加入してるけど、いまいちよくわからないから元本確保型にしてほったらかしだ、、、投資って本当に必要なの?

とお思いの方や、

素人が資産運用して本当に計画通りうまくいくの?実際の運用実績はどうなんだろう?

という方に読んでいただきたい記事です。

企業型確定拠出年金とネット検索すると、

「企業型確定拠出年金 ひどい」とか「企業型確定拠出年金 デメリットしかない」とか、

悪いイメージの言葉が並んでいます、、、

ですが、私自身、企業型確定拠出年金に加入しておりますが、

最初はいまいちよくわかりませんでしたし、恐る恐る運用商品を選んだ覚えがありますが、

今のところ平均以上の利回りで順調に増やせています。

今回の記事では、私個人の企業型確定拠出年金の運用成果と、

運用商品の選び方や運用方法のコツについてご紹介していきます。

企業型確定拠出年金の制度がイマイチわからないって方は以下の記事もご参照下さい。

企業型確定拠出年金(DC)の運用実績(2018年6月〜)

では早速、2022年2月末までの運用実績ですが、

評価損益:+707,013円

運用利回り(拠出開始来):12.64%

確定拠出年金加入者全体ではなく、あくまで同じプランに加入している方の平均ですが、

平均運用利回りは3.13%らしいので、かなりうまく運用できている方ではないでしょうか。

思った以上に増えてて嬉しい限りです。

ちなみに前職の会社でもDCの制度があったのですが、

転職を機に強制的に一旦利確されているので、転職後からの運用実績になります。

転職前もそれなりに利益が出てたので、通算するともっといい利回りになってるかと思います。

企業型確定拠出年金(DC)のコツ

今のところ、平均以上の運用利回りで運用できておりますが、

正直、私自身が何かプロ顔負けの特別な投資方法を実施したわけではありません。

事実、企業型確定拠出年金は選べる商品も少ないですし、

買付タイミングも拠出金額も変えれませんので、商品を選んでほったらかしにしていただけです。

ですが、選ぶ商品や運用方法によって運用成績が変わってきますので、

誰にでもできるちょっとしたコツを解説いたします。

投資信託を中心に運用する

企業型確定拠出年金の運用商品には、預金・保険等の「元本確保型商品」と、

リスクはあるものの、より収益が期待できる投資信託のような「元本変動型商品」があります。

これまで投資をしたこと無いし、リスクを取るのはちょっと怖い、、、とりあえず元本確保型商品にしておこう

と思うかもしれません。

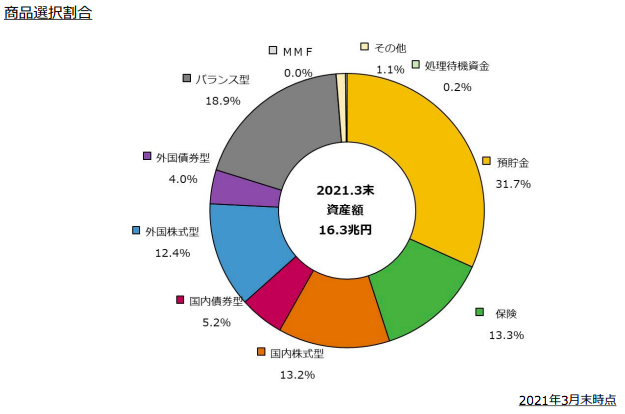

実際に、企業型確定拠出年金で運用されている資産の45%が元本確保型で運用されており、

また、元本確保型のみで運用されている方が32.1%と多くいらっしゃいます。

出典:企業年金連合会『確定拠出年金統計資料』

元本確保型商品は元本が減ることはありませんが、

残念ながら今の超低金利時代ではほとんど増えません。

また、企業型確定拠出年金ではそれまでの退職給付金制度からの移行時に、

想定利回りが設定されており、事業主からの掛金は想定利回り分割り引いた金額になっています。

従来制度と同水準の給付額となるように資産形成するために必要となる運用利回り

想定利回りの平均は1.99%(2019年3月末時点)なので、

2%以下の運用利回りで運用していると、実質的には損をしていることになってしまいます。

そのため、少し怖いかもしれませんが、想定利回り以上で運用するためにも、

元本確保型ではなく、投資信託を中心に運用していくことをオススメします。

貯金ではなく投資をする必要性については以下の記事もご参照下さい。

投資信託って何?って方はコチラをご覧ください。

パッシブ運用(インデックス運用)の投資信託を選ぼう

次に投資信託を選ぶ際のコツですが、

アクティブ運用の投資信託ではなく、パッシブ運用のものを選びましょう。

理由としては、アクティブ運用の商品の方が手数料が高い割に、運用成績が良く無いからです。

それぞれの違いや、パッシブ運用がオススメの理由についてはコチラの記事をご覧ください。

株式を選ぶ場合は国内株式のみは避けよう

投資信託のラインナップは加入しているプランにもよるので、一概には言えませんが、

株式に関しては国内株式、外国株式、新興国株式といった商品があります。

海外株式ってなんだか危なそうだし、国内株式にしておくか、、、

と思う方も多いかと思います。私もそうでした。

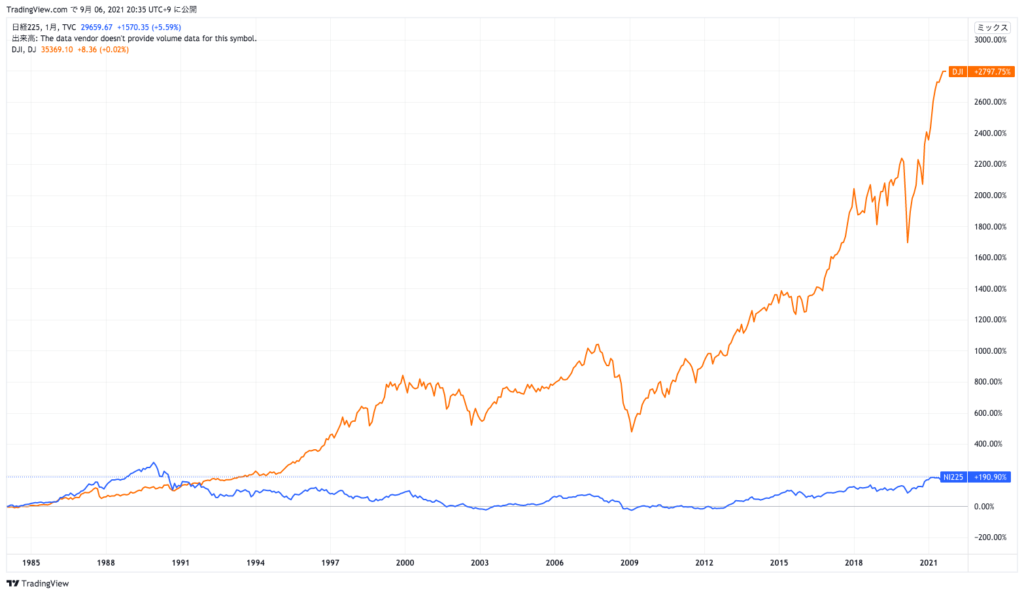

ですが、残念ながらここ30年ほどの日経平均(青色)とダウ平均(オレンジ)を見てみると、

リターンに大きな差があります。

そのため、国内株式のみではなく、

長期的に成長を続けているアメリカを含む外国株式の方がオススメです。

ちなみに私は、「MSCI Kokusai Index」という

日本を除く先進国22カ国へ分散投資できる商品を選んでいます。

先進国株式、「MSCI Kokusai Index」についてはこちらの記事をご参照下さい。

海外投資に慎重になってしまいがちになる理由についてはコチラ。

慌てて利確、狼狽売りをしない

企業型確定拠出年金は毎月一定の額を投資する、積立投資になります。

株価などが高い時には少なく、安い時には多く買うことになり、

高値で多く買ってしまう失敗を避けやすく、価格が安い時にたくさん買えるメリットがあります。

これを「時間分散効果」と言い、長期で続けることで投資のリスクを抑えることができます。

そのため、少し上がったからといって短期間で利益を確定させたり、

暴落してリターンがマイナスになったから慌てて売ってしまうと、

結果としてリターンを下げてしまうことになります。

私自身、コロナショックのような暴落の時期にはやはり利益は減りましたし、

マイナスになる時期もありましたが、そこで慌てて売らなかったことで今のリターンがあります。

まとめ

いかがでしたでしょうか?

もちろん、投資には元本割れのリスクがあるので、必ず増えるという保証はありません。

ですが、正しい運用をすれば、運用のリスクは大きく減らせます。

まずは少額から投資を始め、将来に備えていきましょう!

コメント