以前の記事でもご紹介しましたが、

昨年、高配当銘柄として人気のアメリカ通信大手のAT&T(ティッカー:T)が、

傘下のWarnerMediaをスピンオフし、Discoveryと統合し、

Warner Bros. Discovery(ティッカー:WBD)という新会社を設立することを発表しました。

企業が特定の部門を分離して新会社として独立させること。

スピンオフが実施されると、多くの証券会社では、特定預かりから一般口座に移され、

色々めんどくさそうなので、少し様子を見て、

売却検討しようかと思っていましたが、気づけばすでに現地権利落日を過ぎていました、、、

A株がB社をスピンオフ、とのコーポレートアクションを発表した段階で、A社もB社株も一般口座に払い出されます。また、A社株、B社株ともに単価調整は行われず取得単価はA社株で特定預かりの際に購入した際の取得単価を、「参考単価」として表示します。

SBI証券HP

そこで、今回はスピンオフ後のAT&T、WBDが実際に一般口座にどのように移されたか、

また、自身で損益計算し確定申告が必要なため、

取得金額や損益計算方法について確認していきたいと思います。

*私、個人で調べた限りなので、実際の確定申告にあたっては税理士、税務署にご確認ください。

AT&Tはスピンオフでどうなった?

まずは今回のスピンオフでAT&Tの株はどうなったかみていきましょう。

特定口座から一般口座へ移管される

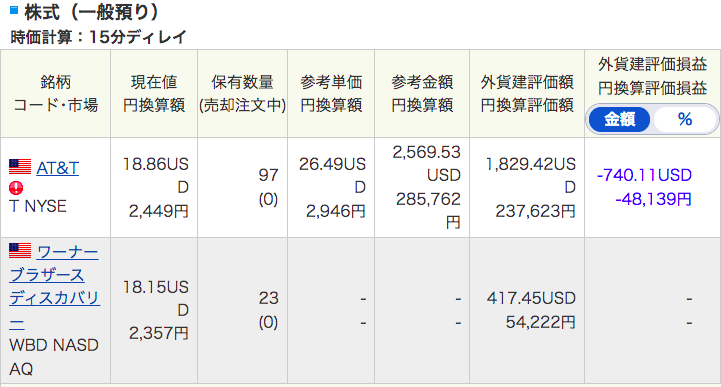

私自身、SBI証券でAT&Tを97株ほど特定口座で保有しておりました。

WBDの割当比率はAT&T1株あたり0.241917でしたので、割当数量は23.4659株となりました。

実際に入庫されたWBDの株数は23株で、端数の0,4659は売却され、$12.08入金されました。

で、実際に一般口座へ移管され、AT&Tの取得単価は以前からの取得単価のままで、

WBDについては取得単価が「 – 」と表記されるようになりました。

このままでは取得単価がわからないので、損益計算ができない状態です。

スピンオフ後の取得単価の算出方法

スピンオフ後の取得単価についてどのように計算するか、事前に色々調べてみると、

スピンオフ前の買付価格に対して分割割合を元に計算するという意見が多く見受けられました。

具体的には以下のような計算方法で計算できるようです。

・株式分配された会社の取得単価 = スピンオフした会社のスピンオフ前の取得単価 × 分配資産割合

・スピンオフした会社の取得単価 = スピンオフした会社のスピンオフ前の取得単価 − 株式分配された会社の取得単価

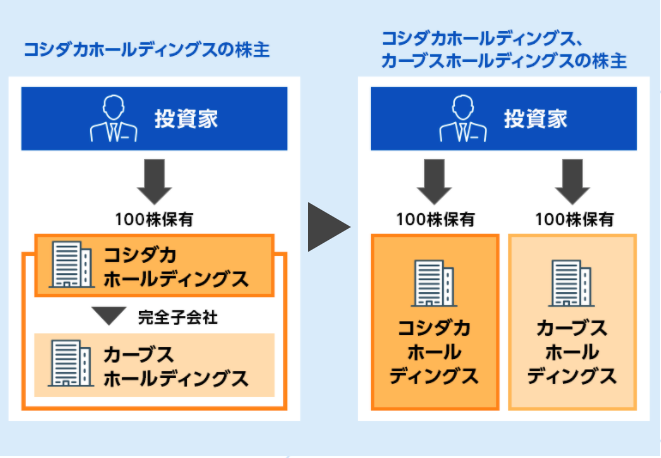

これに関しては、実際に2020年にスピンオフを実施した、

コシダカホールディングス(2157)を例にみていきたいと思います。

出典:SBIネオモバイル証券HP「コシダカホールディングス(2157)の子会社株式の

現物配当(株式分配型スピンオフ)について」

コシダカの取得単価が1,650円だった場合、分配資産割合が0.1だったので、

- カーブスの取得単価:1,650円 × 0.1 = 165円

- スピンオフ後のコシダカホールディングスの取得単価 :1,650円 - 165円 = 1,485円

といった具合に計算できます。

この計算方法であれば割当比率もわかっているので、AT&Tについても計算できそう!

と思い、スピンオフ前の売却に関してそこまで真剣に検討しておりませんでした。

外国株式も同じ方法でいいのか?

さて、スピンオフ後に改めてこの方法で問題ないか調べてみると、一つの疑問が生じました。

それは、この程度の計算方法であれば、証券会社で簡単に計算できるはずなのに、

なぜ特定口座から一般口座へ移管し、個人で損益計算をしないといけないのか

ということです。

これについてさらに調べてみると、PayPay証券にお知らせに以下の内容がありました。

当スピンオフによる株式分配は、非適格分割型分割となり、みなし譲渡・みなし配当、もしくは配当所得となる見込みです。

出典:PayPay証券HP「【重要】AT&T(T)株式の売買停止およびスピンオフに伴う交付株式の売却による金銭交付のお知らせ」

どうやら、先ほどの方法で取得単価を計算できるのは、適格要件を満たしたスピンオフに限られ、

外国株式については非適格となり、受け取った株式はみなし配当とされ、課税対象のようです。

つまりAT&Tのスピンオフにより受け取るWBDの株式は配当所得扱いになります。

*なぜ外国株式は非適格となるかについては以下をご参照下さい。

また、過去には東京高裁で以下の判決が出ており、みなし配当となるのは間違いなさそう。

スピンオフで得た新会社株式の課税対象額はどうやって計算する?

スピンオフで得た新会社株式が配当所得扱いになるので、

税率としては所得税15.315% + 地方税5%になることはわかりますが、

配当金として入金されているわけではないので肝心の課税対象額がわかりません。

これについては、大和証券がメルクのスピンオフの際のお知らせにて、

以下の計算方法で計算していました。

国内課税対象額(円貨)= 株式分配株数 × 現地分配開始日の終値 × 現地分配開始日における対米ドル為替レート(TTB)

この算出方法でいくと私の場合、

WBD23株 × $24.47(4月8日終値)× 122.79(4月8日TTBレート)= 69,107円となります。

また、スピンオフ後のAT&Tの取得単価は、

資産分割割合で再計算とはならないので、$26.49のままです。

直近の株価でいくと相当な含み損状態です、、、

トータルでみるとマイナスなのに、WBDが配当とみなされるので課税されるのは納得いかないな〜

まとめ

いかがでしたでしょうか。

始めは資産分割割合で計算すればいいから簡単かなって考えてましたが、

調べれば調べるほど、ややこしいことがわかってきました。

税金に関わることなので、素人判断してはいけませんね。

また、WBDがみなし配当とされ、取得した時点で課税対象になることはわかりましたが、

今後、売却した場合はどうなるのかという新たな疑問が湧いてきました、、、

課税対象額の算出方法が本当にこのやり方でいいのかも含めて、

国税局電話相談センターへ相談してみることにしました。

詳しい内容は次の記事を合わせてご覧ください。

コメント