最近話題のセミリタイア(FIRE)に憧れはあるけど具体的にどれくらいお金が必要なんだろう?

といった疑問や、

目標金額は決まったけど達成までに毎月どれくらい積み立てていけばいいのだろう?

といったお悩みを解決いたします。

- セミリタイア、FIREを目指すには積極的な投資が必要

- 目標金額設定には「4%ルール」を活用しよう!

- 「4%ルール」は年利4%で運用することではない!

- 目標金額到達までの具体的な計画の立て方

私自身、将来的な自由を求めてこれまでも投資をしてきていましたが、

将来的にFIREが目標!とか具体的なゴールを決めていなかったため、

毎月の積立金額や投資期間などを決めきれておらず、

投資への日頃のモチベーションを維持するのも非常に困難な状態でした。

そんな中、何気なくTwitterで

とツイートしたところ、多くの方から目標額や理由についてご回答いただきました。

今回の記事では皆さんの回答から自分なりにまとめた結果と、

それを元にどのように今後の投資計画を立てていったかをご紹介します。

セミリタイア(FIRE)の定義

私自身、今まで言葉として聞いたことはありましたが、

改めてどういったものかを明確にするため、それぞれの定義についてみていきましょう。

セミリタイアとは

まずはセミリタイアの定義をみていきましょう。

せっかくなので英語の勉強も兼ねて語源の”semi-retirement”を確認してみます。

The practice of retiring or withdrawing from employment or an occupation but continuing to work part-time or occasionally.

Lexico’s Dictionary

簡単に訳すと、

「定年退職または雇用や業務から退きながらも、パートタイムまたはたまに働く習慣」のことで、

完全にはリタイアせず、負担にならない程度に仕事をしつつ自由な時間を楽しむスタイルです。

もちろんフルタイムで働いている時より給与収入は下がりますので、

何かで足りない分を補填する必要があります。

FIREムーブメントとは

次に欧米のミレニアム世代(1981年〜1995年生まれ)で話題となっている

FIREムーブメントについてみていきます。

FIREとはFinancial Independence, Retire Earlyの略称で、

経済的自由を手にして、早期退職を目指すライフスタイルのことをさします。

そのため、給与収入を増やし、節約を実施し、

収入の50〜75%を投資に回し、将来の不労所得を生む資産を積み増していくことになります。

FIREでは早期退職を目指しているのでFIRE達成後の生活費は全て不労所得で賄う必要があります。

経済的自立するには投資が必要

セミリタイアもFIREにしても、人それぞれ好みはあると思いますが、

非常に魅力的な将来像ではないでしょうか?

いずれのライフスタイルを目指すにしても必要なことは経済的自立を勝ち取ることです。

ではそのために必要なことは何でしょうか?

それは不労所得を生む資産を早い段階からどんどん積み立てていくことです。

セミリタイア(FIRE)に必要な資産は?

では具体的にセミリタイア、FIREするにはいくらくらい資産として必要なのでしょうか?

Twitterで皆様からいただいた回答の中で多かった順に並べると、

- 1億円(11名)

- 5000万円(7名)

- 1億5000万円(4名)

といった結果となり、幅としては3000万円〜3億円までと様々な回答をいただきました。

皆さんはどのようにして目標金額を決めたのでしょうか?

必要金額にばらつきはありましたが、共通している部分がありました。

それが「4%ルール」という試算方法でした。

目標額を決めるための「4%ルール」とは

そもそも「4%ルール」とは、

アメリカでファイナンシャルアドバイザーのWilliam・Bengen氏が提唱したもので、

年間支出の25倍の資産を築けば、年間4%まで生活費として引き出しても良いという考え方です。

例えば、年間支出が200万円なら、5,000万円の資産を築いて運用していれば、

理論上は資産を取り崩すことなく生活できるということです。

始める時の年齢や家族構成、生活環境によって目標金額は変わる

「4%ルール」について理解したところで、もう一度目標金額についてみていきます。

1番回答で多かった目標金額は1億円でしたが、2番目の5000万円と比べると2倍近くになります。

この差は理由は一体何なのか、その答えは皆さんのコメントの中にありました。

1億円以上と答えた方の多くは所帯を持っており、

家族の生活費、子供の教育費や老後の介護費用を加味されており、

具体的なリタイアに向けた試算をされているように見受けられました。

一方、5000万円と答えた方は20代、30代の方が多く、

完全なリタイアではなく副業や不動産などの別の収入源を得ることを想定されていました。

つまり目標金額は年齢や家族構成やリタイア後の生活スタイルなどによって

フレキシブルに考える必要があります。

目標に向けて資産運用の計画をたてる

ここまでで目標資産金額をどのようにして設定するかがわかってきました。

次にどのようにして目標金額に到達するかの計画の立て方についてみていきます。

まずは資産運用シミュレーションしてみよう

一体、毎月いくら積立ていけば、何年後に目標金額に到達するのかについては

各証券会社が簡単に分析できるシミュレーターを用意しているので活用しましょう。

個人的には初期投資額も入力できるので

明治安田アセットマネジメントの資産運用電卓が使いやすいかと思います。

ここからは私自身を例に挙げてシミュレーションしたいと思います。

まず、目標金額は完全なリタイアを目標にしているわけではないので5000万円としました。

現在の投資額が230万円、月々7万円ずつ積み立てています。

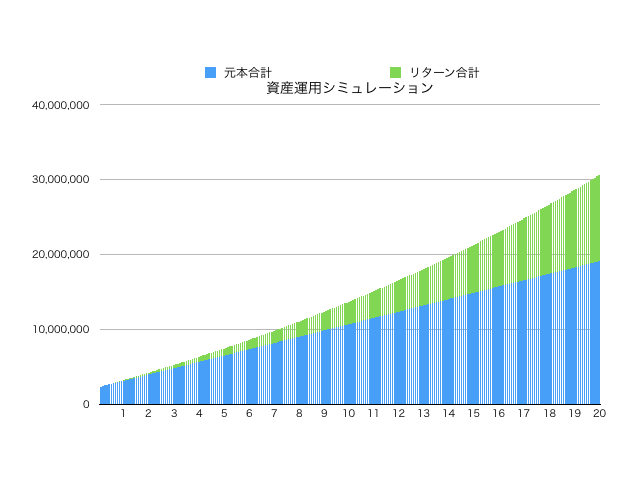

年利4%で計算すると、

20年たっても3000万を超える程度です、、、

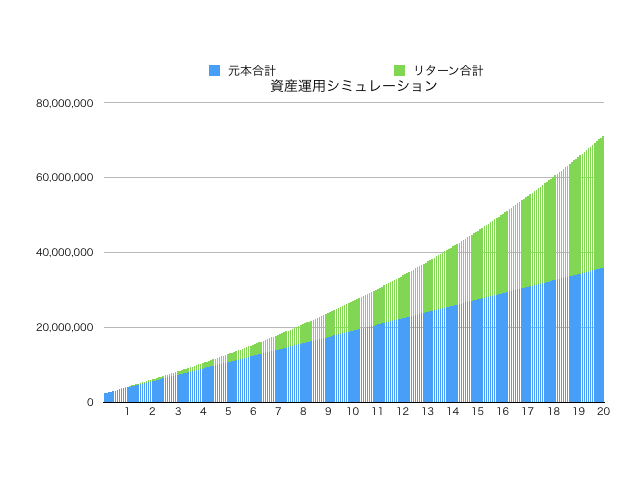

次に積立額を倍の月々14万円、年利も6%で再計算、

ようやく11年後に3000万、16年後に5000万円に到達できます。

16年後には50歳、もっと早く到達しようと思うとまだまだ入金力が足りませんね、、、笑

まとめ:目標金額が決まれば自ずとやるべきことが見えてくる!

目標金額が決まるとそこから、毎月いくら積立なければいけないかが見えてきます。

そうするとその目標積立額に不足があれば、

本業で昇給を狙うか副業を始めるなどの収入を増やすか、

節約を実施し手元に残るお金を増やすなど何をすればいいかが自ずと見えてきます。

また、目標までの道のりがわかれば漠然と投資するよりもモチベーション維持につながります。

皆さんもぜひ目標資産金額を設定して、一緒にセミリタイア(FIRE)を目指しましょう!

コメント