今年も確定申告で過去に株式投資で出してしまった損失の繰越控除と、

米国株式の配当金の二重課税となっている分の控除を受けるため、

「確定申告書等作成コーナー」で作成し申告しました。

去年も同じことをしたはずなのに1年に1回だけだとすっかり忘れてますね。笑

おそらく来年もこの時期に同じようにどうやったか忘れてると思うので、

個人の記録用としての部分が大きいですが、少しでも参考になればと思い紹介していきます。

※なお、私個人の体験を基にしてるので詳しくは国税庁のHPで確認、又は税理士にご相談ください。

ちなみに損失の繰越控除については以下の記事で解説しております。

外国税額控除とは

外国税額控除とは、海外株式などの配当金を受け取った際の二重課税を調整するためのものです。

海外株式やETFなどから配当金や分配金を受け取ると、まず現地で課税されます。

米国株式の場合は、アメリカで10%が源泉徴収され、

その引かれた額に対してさらに日本で20.315%が源泉徴収されます。

二重課税、つまり余分にお金が取られている状態です、、、

この二重課税状態を調整するため、確定申告で

外国所得税額の一定額を所得税額から差し引くことができる外国税額控除を受けることができます。

ただし、一定額と記載した通り上限額が設定されており、

残念ながら10%満額還付されるわけではありません。

上限額は以下の計算式で計算されます。

所得税の控除限度額=その年分の所得税額×(その年分の調整国外所得金額/その年分の所得総額)

ただ自分で計算する必要はなく手順通りに入力していけば自動的に計算されます。

外国税額控除の手順

では、実際の手順について私の場合を例にしてみていきます。

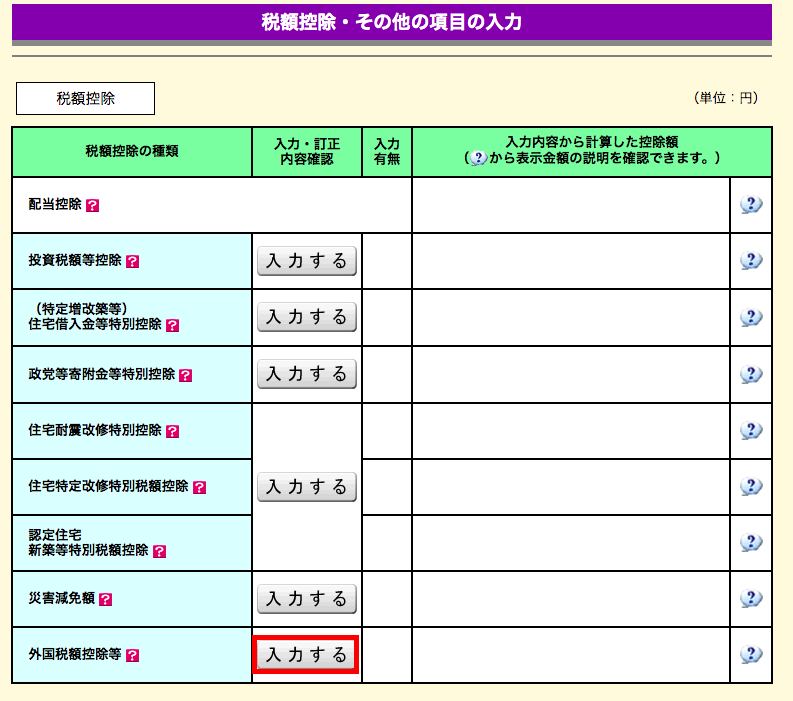

さて、「確定申告書等作成コーナー」で事前質問事項に回答し、

収入金額・所得金額の入力、所得控除の入力を終えると、

税額控除・その他の項目の入力にたどり着きます。

外国税額控除等の『入力する』をクリックします。

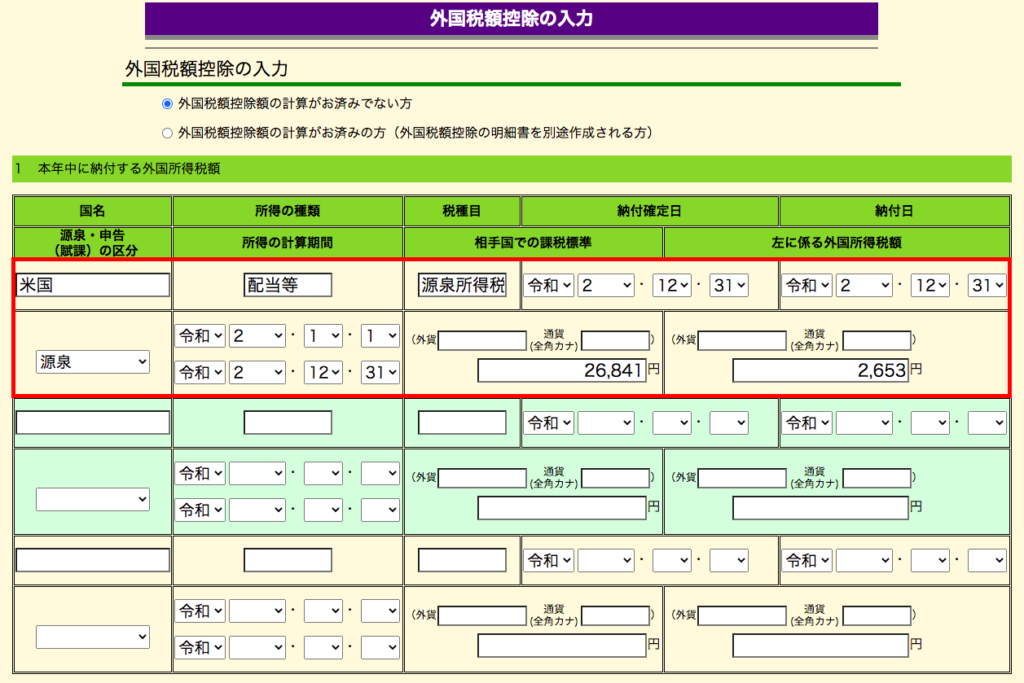

1 本年中に納付する外国所得税額

本来は「配当金等支払通知書」一つずつ入力していくか、

他で集計した合計を入力するなどかなり面倒です。

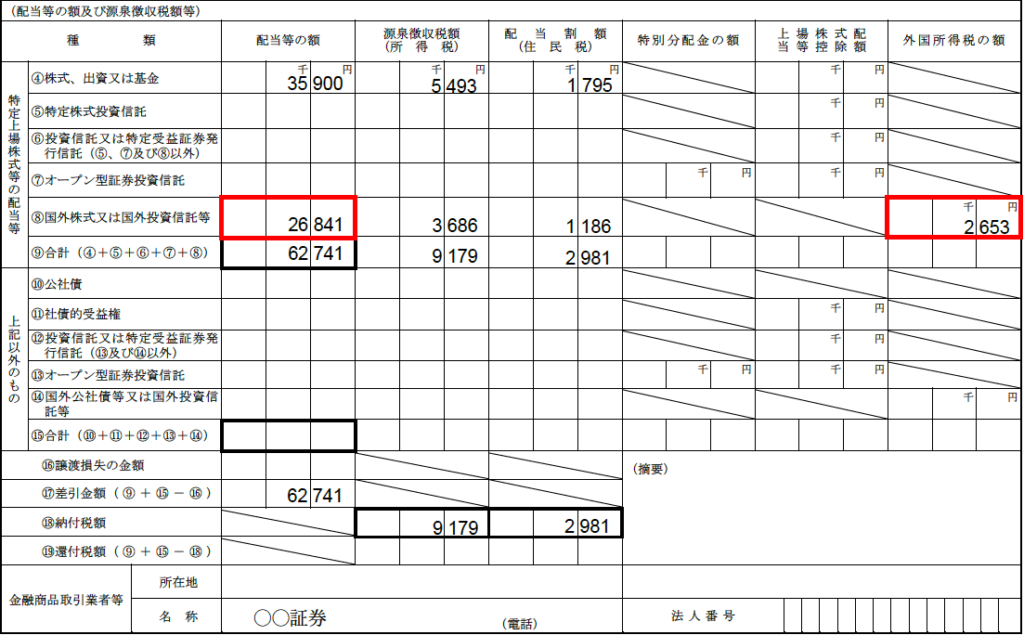

ですが、口座開設の際に、特定口座(源泉徴収あり、配当等通算受入)を選んでいる場合、

「特定口座年間取引報告書」の外国所得税の額欄に総額が記載されているのでそれを入力します。

納付確定日、納付日は「特定口座年間取引報告書」に記載されている交付日にしました。

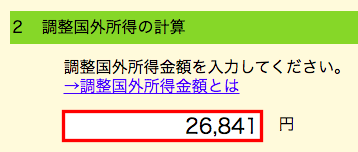

2 調整国外所得の計算

「特定口座年間取引報告書」の⑧国外株式又は国外投資信託等の配当等の額を入力。

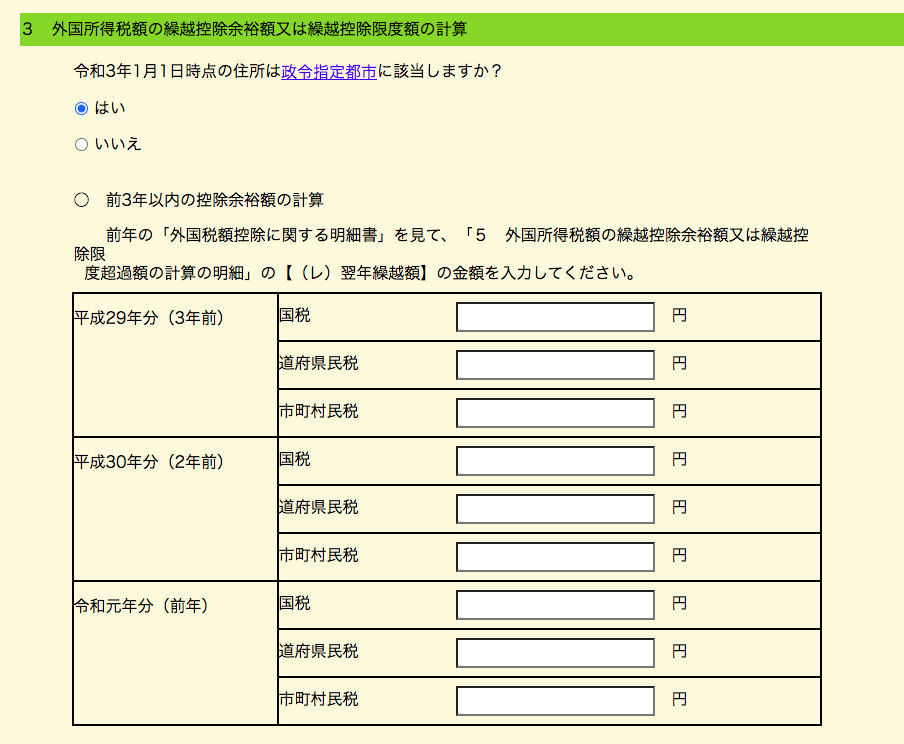

3 外国所得税額の繰越控除余裕額又は繰越控除限度額の計算

政令指定都市にお住いの方は「はい」にチェックを入れます。

◯ 前3年以内の控除余裕額の計算は前年度の確定申告書を見て該当があれば入力しましょう。

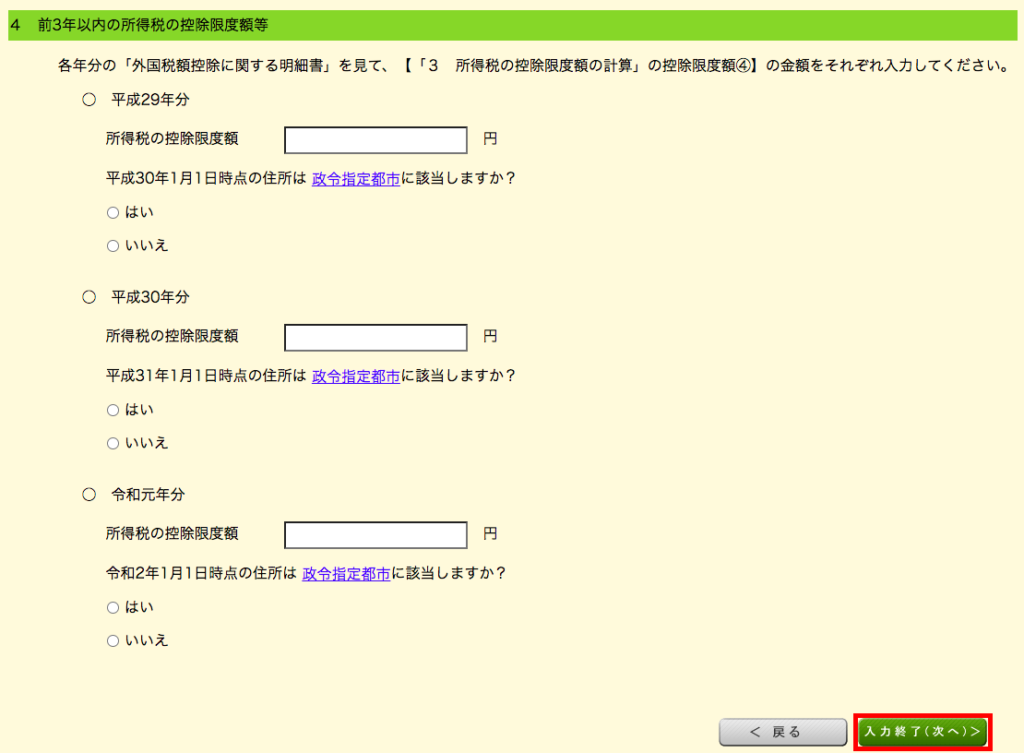

4 前3年以内の所得税の控除限度額等

こちらも先ほどと同様に該当があれば入力し、「入力終了 (次へ)」をクリックします。

ここまでで外国税額控除の入力は完了です!意外に簡単!

まとめ:確定申告で二重課税を解消しよう!

いかがでしたでしょうか?

私の場合を例に外国税額控除の入力方法を解説していきました。

少し手間ではありますが、還付を受けられることを考えるとやって損はないと思います。

外国税額控除に挑戦してみたい方の参考になれば幸いです。

コメント